증여세란 부모나 배우자로 부터 받은 재산이나 이익이 있는 경우, 그 재산을 받은 사람이 부담해야 되는 세금을 의미합니다. 국세청에 공개한 자료에 따르면 지난해 증여 신고 건수는 21만 건을 돌파하여 역대 최고를 기록했다고 하는데요. 그 이유는 다주택자 양도세 중과세를 피하기 위함이라고 합니다. 그래서 오늘은 증여세 세율과 계산 방법에 대해 알아보는 시간을 가져보려고 합니다.

목차

증여세 과세기준과 증여재산공제 한도액

증여세 세율과 합산 금액의 예

증여를 받았다가 반환하는 경우

증여세 과세기준과 증여재산공제 한도액

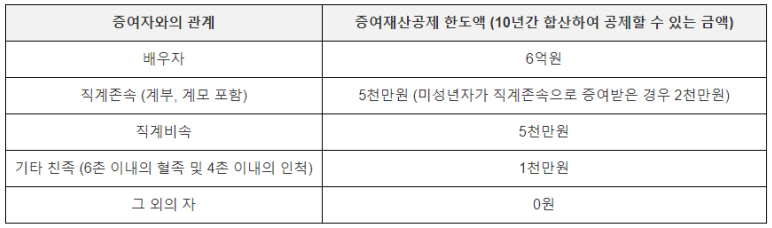

증여세는 동일인에게 10년 동안 증여받은 금액을 모두 합산해서 계산하는 누진세율입니다. 즉, 증여자의 관계에 따라서 증여재산공제를 적용하고 초과한 금액에 대해서 증여세를 내야 합니다. 아래의 표를 보시면 배우자 6억원, 성인 자녀는 5천만원, 미성년 자녀는 2천만원, 기타 친족은 1천만원까지 증여재산을 공제해줍니다.

배우자: 민법상 혼인으로 인정되는 혼인관계에 있는 자 (사실혼 해당없음)

직계존속: 수증자의 부모와 조부모

직계비속: 아들, 딸, 손자, 손녀, 증손자녀, 고손자녀

(배우자, 장인, 장모, 시부모, 며느리, 사위는 직계존비속에 해당하지 않음)

기타친족: 배우자와 직계존비속을 제외한 수증자 (6촌 이내 혈족, 4촌 이내 인척)

증여세 세율과 합산 금액의 예

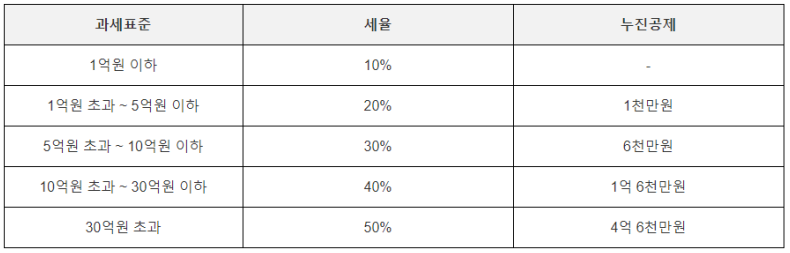

증여세 세율은 10%부터 최고 50%까지 나뉘어져 있습니다. 수증자는 증여재산공제 후 얻는 이익에 해당하는 세율을 적용하여 증여세를 내야 합니다.

만약 성인자녀가 10년 동안 아버지한테서 5천만원, 어머니한테서 5천만원을 각각 증여받았다면 증여세를 내지 않아도 될까요? 아닙니다. 부부는 동일인으로 보기 때문에 합산해서 1억에 대한 증여세를 납부해야 합니다. 증여받은 금액 1억원에 5천만원 공제 후 10%인 500만원을 세금으로 내야 합니다. 만약 할아버지한테 증여받은 것이 있다면 그건 별개로 계산합니다.

증여할 때 주의해야 할 점은 수증자가 증여세를 낼 돈이 없어서 추가로 현금을 증여받게 되면, 추가로 증여한만큼 합산되서 더 높은 세율의 증여세를 낼 수 있다는 점입니다. 따라서 그럴 땐 합산을 피하기 위해서 동일인이 아닌 다른 직계존비속으로부터 증여를 받는 것이 나을 수 있습니다.

마지막으로 부동산을 증여받았는데, 부채까지 딸려온다면 그 부채는 제외하고 증여재산공제를 적용합니다. 즉 과세표준은 10년 내 증여재산에서 채무와 증여재산공제를 제외한 금액입니다. 거기에 증여세율을 곱해서 계산합니다.

증여를 받았다가 반환하는 경우

증여를 했다가 다시 돌려받는 경우에는 과세를 어떻게 할까요? 이는 증여받고 반환하는 시기에 따라 달리집니다. 일반적으로 증여 신고기한은 증여를 받은 날이 속한 달의 말일부터 3개월 이내 입니다.

신고기한 내 다시 반환한 경우에는 과세하지 않습니다. 그러나 신고기한 경과 후 3개월 이내 반환하는 경우에는 증여에 대한 세금을 내야 하지만, 반환하거나 재증여하는 것에 대해서는 과세하지 않습니다.

마지막으로 증여일이 속하는 달의 말일부터 6개월이 경과한 경우에는 증여에 대한 세금과 반환에 대한 세금을 내야 합니다. 따라서 증여세를 내지 않기 위해서는 증여세 신고기한 내에 돌려받아야 합니다.

참고로 증여하는 재산이 현금인 경우에는 반환하는 시기에 관계없이 증여분, 반환분 등 모두 과세합니다. 따라서 증여세를 이중으로 내지 않기 위해서는 증여 전에 꼼꼼히 검토를 해야 합니다.